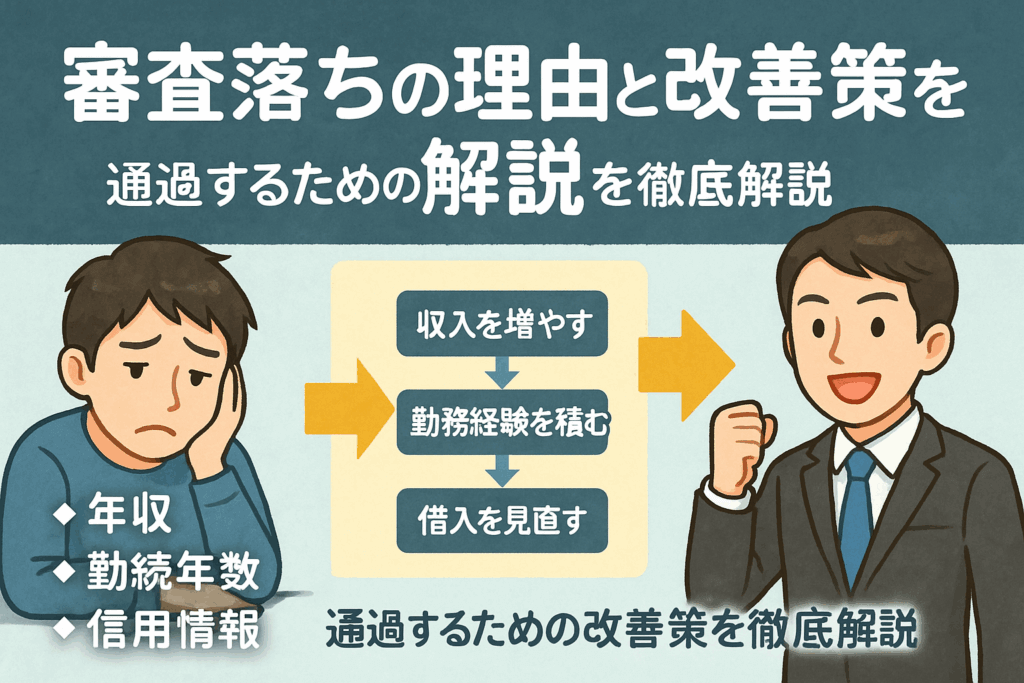

「住宅ローンの審査に落ちてしまった――実は毎年【約2割】もの申込者が、この現実を体験しています。『なぜ自分だけ?』と悩んでいるあなたも、実は特別な存在ではありません。

実際に審査で落ちた多くの人が、年収や雇用形態、信用情報のちょっとしたミス、入念に選んだはずの物件の評価不足、さらに健康状態など、思いもよらないポイントでつまずいているのです。

審査通過者との間に大きな違いはなく、『毎月の返済額は年収の2~3割が目安』『書類の提出ミスや過去5年以内のクレジット延滞履歴があると審査通過率が低下』など、確かな基準が存在します。しかし、こうした情報は口コミや体験談を通じて初めて知る人も少なくありません。

「どうしてもマイホームを諦めたくない」「再申請で成功した人のリアルな手順を知りたい」――そんな悩みに寄り添い、最新の審査基準と実際の体験談から、今後取るべき具体策までまとめてご紹介します。

「ローン審査に落ちた」という現実が、新たな一歩のヒントになる――そんな失敗から学ぶリアルな声と解決策を、ぜひ最後までご覧ください。

住宅ローン審査に落ちた体験談から学ぶ現実と落ちる理由

住宅ローン審査で落ちた経験は、多くの人が想定外だったと感じています。その背景には厳しい審査基準や本人の信用情報、収入、返済負担率など様々な要素が関与します。特に仮審査に通ったにも関わらず本審査で落ちるケースは少なくありません。以下のテーブルに、実際の体験談を集約し、よくある落ちる理由を整理しました。

| 落ちた主な理由 | 具体的なケース例 |

|---|---|

| 収入や雇用状態 | 転職直後、契約社員、年収不足や勤続年数が短い |

| 信用情報の問題 | クレジットカードや他ローンの延滞履歴、過去の債務整理・自己破産 |

| 提出書類の不備 | 源泉徴収票や在籍証明書の情報ミス、申請内容と食い違い |

| 借入希望額・返済負担 | 希望する借入金額が年収に対して高すぎる、返済額が適正範囲を超えている |

| 物件や担保の評価 | 物件の担保価値が低い、築年数や立地の問題で物件自体が融資対象外 |

自身の状況と照らし合わせることで、どの点が問題になりやすいのかを把握しやすくなります。

住宅ローン審査に通らない人の特徴と体験談を紹介 – 「住宅ローン審査に落ちた体験談」で検索されるリアルなストーリーと心理的背景

多くの体験談に共通するのが、転職直後や非正規雇用、フリーランス、年収がローン金額に対して足りない場合です。また、クレジットカードの支払い遅延歴がある方、キャッシング利用が多い方も否決されやすい傾向があります。心の準備ができていなかったという声も多く、落ちた際のショックは大きいものです。

主な審査対象ポイントをリストアップします。

-

安定した職業かどうか(勤続年数・雇用形態)

-

クレジットカードや他のローン状況・利用履歴

-

年収・収入水準の妥当性

-

家族構成や購入物件の担保価値

審査に落ちた際、「どうしても通したい」という焦りや、「通らない人の特徴」を知り落ち込んでしまう方も少なくありません。体験談を参考にし、不安要素を一つずつ解消していくことが大切です。

住宅ローン審査が通らなかった驚きの理由 – 仮審査通過後、本審査で落ちた実例と詳細な原因分析

仮審査は通過したのに本審査で否決される理由は複数あります。特に、申込時の情報と本審査時の書類に差異があった場合や、在籍確認が取れなかった場合などです。加えて、本審査は保証会社による厳密なチェックが入り、過去の金融事故や債務整理がネックになることも。

よくある落ちた理由を比較形式で整理します。

| 仮審査OKでも落ちる主な理由 | 仮審査通過率 | 本審査通過率 | 注意すべきポイント |

|---|---|---|---|

| 書類不備・申告ミス | 高い | 低下 | 提出内容と申告内容の一致 |

| 新たな借入やクレカ利用急増 | 高い | 低下 | 本審査前は新規借入を控える |

| 信用情報(CIC等)再チェック | 高い | 低下 | 延滞歴・債務整理の履歴確認 |

| 勤続年数・雇用形態変化 | 高い | 低下 | 転職や雇用形態の変更直後は注意 |

仮審査通過後に本審査で否決される確率もゼロではなく、特に勤務状況や収入証明に変更が発生した場合は影響が大きいです。

住宅ローン審査が厳しい銀行・金融機関ランキングと評判 – 審査基準の違いが生む通過率の差とユーザー口コミ

金融機関ごとに審査基準の厳しさや通過率には差が出ます。実際に体験談が多い金融機関や評判を集約し、特徴をテーブルにまとめました。

| 金融機関 | 厳しさ | 特徴 |

|---|---|---|

| メガバンク | 厳しい | 年収・勤務先の信頼性重視。審査基準が厳格で落ちる体験も多い |

| 地方銀行 | 普通 | 地域特有の条件あり。転職後や高齢の場合厳しくなることがある |

| 信用金庫・信用組合 | やや甘い | 地域密着型で相談しやすいが、一定の条件を満たせば通過も可能 |

| ネット銀行(SBI等) | 普通〜厳しい | 手続きは簡単だが、独自基準あり。不明点は公式サイトで最新情報を確認推奨 |

「住宅ローン審査が厳しいランキング」や「どこが通りやすいか知りたい」という情報収集型の検索も多く、口コミや体験談を活用しながら適切な金融機関選びをすることが重要です。自分の状況に最もマッチする銀行を選ぶことで、審査通過に近づくことができます。

住宅ローン本審査で落ちる主な原因と最新の審査基準徹底解説

住宅ローンの本審査に落ちた体験談はネット上でも多く見受けられ、落ちる確率や原因を理解することがローン通過の第一歩です。特に、仮審査を通過しても本審査で落ちたという声も増えており、通らなかった理由を知恵袋やブログで調べる方も少なくありません。ローン審査は金融機関や銀行ごとに審査基準が異なりますが、共通して重視される項目と、通りにくい人の特徴があります。最新の審査傾向や仮審査との違いも含め、重要なポイントをわかりやすく解説します。

住宅ローン審査で重視される信用情報と勤続年数の影響 – クレジットカード延滞や金融事故記録が及ぼす審査結果への影響

住宅ローン審査で最も重視されるのが信用情報です。過去5年間のカード返済履歴や延滞記録、ローン返済履歴まで金融機関が詳細に確認します。CICの信用情報に遅延や金融事故が残っている場合、本審査で一発アウトとなるリスクが高くなります。また、自己破産や債務整理、携帯料金の延滞も審査落ちの要因です。さらに、勤続年数も大切な要素。勤務先での在籍が短い人や、転職直後の申込は評価が下がりやすい傾向です。金融機関や銀行が安定した収入と職歴を重視するため、最低2~3年の勤続年数がひとつの目安となっています。

年収・雇用形態・借入希望額が審査に与える具体的な影響 – 転職直後・自営業・派遣社員・契約社員の審査通過難易度

住宅ローン審査では年収と雇用形態も審査の核心です。正社員で安定した収入があり、過去の借入残高が適切な範囲内であれば、審査通過の確率が高くなります。逆に、自営業や派遣社員、契約社員は安定性や収入見込みの観点から厳しい評価を受けやすく、必要書類の提出や追加の説明を求められるケースもあります。転職直後の申込や、仮審査と本審査で年収や勤務期間の申告に齟齬があった場合も慎重な審査となりがちです。

下記のテーブルで主な影響要素と申込み時の注意点を整理します。

| 審査項目 | 注意すべきポイント |

|---|---|

| 年収 | 過大な借入希望額はNG |

| 雇用形態 | 正社員が最も通りやすい |

| 他の借入残高 | 多すぎると信用低下 |

| 勤続年数 | 2年以上が理想 |

| 申告内容の正確性 | 虚偽や誤りは絶対NG |

物件の担保価値や団体信用生命保険加入の条件が審査に及ぼす影響 – 物件評価低下や健康状態の問題で審査落ちした体験談

住宅ローンの本審査では物件の担保価値と団体信用生命保険(団信)加入条件も合否を左右する重要ポイントです。新築・中古を問わず、物件評価が購入価格より著しく低い場合、ローン金額が下がる、または融資不可となることもあります。さらに、団信の健康診断で疾患を指摘されると、生命保険への加入が認められず本審査で落ちた体験談も多数報告されています。特に重い病気や治療歴は要注意です。また、土地や建物の権利関係で不備がある場合も審査がストップすることがあります。

仮審査・本審査・再審査の違いと申請時の注意点 – 各審査段階で気を付けるべきポイント

住宅ローンの仮審査・本審査・再審査は、それぞれ審査項目と通過基準が異なります。仮審査は通過しやすいですが、本審査では書類不備や追加証明書の要求など、より厳密なチェックが行われます。仮審査が通っても本審査で落ちるケースも多く、「仮審査通ったのに本審査で落ちた」という体験談も増えています。申込時は

-

収入・勤務年数・職業などの正確な申告

-

仮審査時と本審査時の内容の齟齬回避

-

必要書類を早めに準備・確認

が非常に重要です。再審査となった場合には金融機関を変更することも選択肢となりますが、その際は信用情報に申込履歴が残ることも念頭に置く必要があります。

住宅ローン審査に落ちる人が陥る失敗例と具体的な改善策

申込書類の不備・虚偽申告が信用低下を招くケース – 書類の種類、注意点、正確な記載例の詳細

多くの金融機関が住宅ローン審査で重視するのは、提出書類の正確性です。特に「本人確認書類」「収入証明書類」「物件資料」「勤続年数の確認書類」などは必須項目となります。不備や虚偽記載は、信用情報に残らない場合でも金融機関に強い不信感を与えます。以下の表で主な必要書類と注意点をまとめました。

| 書類名 | 注意点 | 正確な記載例 |

|---|---|---|

| 本人確認書類 | 氏名・現住所・生年月日と一致するか | 免許証やマイナンバー |

| 収入証明書 | 年収や勤務先が最新か | 源泉徴収票・給与明細 |

| 勤務先証明書 | 在籍企業の住所や部署を確認 | 社員証・在籍証明書 |

| 物件資料 | 不動産会社からの原本や写し | 重要事項説明書 |

ポイント

-

虚偽申告は即座に審査落ちのリスク

-

記載内容のダブルチェックを徹底する

-

必要書類一覧を確認し、書類を最新のものへ更新する

正確な書類提出を心掛けることで、金融機関からの信頼度が高くなり、スムーズな審査進行が期待できます。

信用情報のキズ、延滞履歴保有者が実践した改善策 – 過去の事故情報の確認と信用回復方法

住宅ローン審査で落ちる大きな要因に「信用情報のキズ」があります。クレジットカードや他社ローンで延滞があると、信用情報機関に事故情報として記録されます。この情報が原因で審査に通らなかった方でも、以下の方法で信用回復が可能です。

- 信用情報の開示請求を定期的に行い、自分の状態を把握する

- 過去の延滞や未払いがあれば、すぐに完済して記録の削除時期を確認する

- 今後は延滞や滞納を一切発生させないよう管理を徹底する

- 不審な記録があれば、情報機関に問い合わせて訂正する

| 項目 | 行動例 |

|---|---|

| 信用情報確認 | CIC等に情報開示請求を行う |

| 延滞の解消 | 即座に返済/完済を実施 |

| 記録期間の把握 | 事故情報は一般的に5年間 |

強調ポイント

-

信用情報の定期的な確認と管理が不可欠

-

事故情報が消えた時点で、再審査を試みるのが現実的

行動の積み重ねで信用を回復し、次のチャンスを狙うことが重要です。

借入希望額や返済比率の過大設定で落ちた事例と調整ポイント – 返済計画見直しや頭金増額の具体例

借入希望額が年収や返済能力に見合わない設定になっていると、多くの金融機関はリスク判断により審査を通しません。返済比率(返済負担率)が高すぎる場合は、家計の見直しが必須です。住宅ローン審査に通りやすくなる調整策をいくつか紹介します。

| 改善策 | 具体的な方法 |

|---|---|

| 返済負担率の見直し | 年収の25~30%内に収める計画に修正 |

| 頭金の増額 | 手元資金を増やし借入額自体を減少 |

| 物件価格の再検討 | 自分の収入に見合った価格帯の物件購入を検討する |

| 他のローンの整理 | カードローンやキャッシング残高を完済または整理しておく |

リスト例

-

収入確認後、借入額は「無理のない金額」に設定すること

-

複数の金融機関で仮審査し、通過率の高い商品を選ぶのも有効

-

固定金利・変動金利プランの違いもチェックし、自分に合うものを選択する

現実的な返済計画と資金準備が、住宅ローン審査通過への第一歩です。家族構成や将来設計も考慮した返済計画を立てることが重要になります。

住宅ローン審査落ち後の心理的負担と乗り越え方

住宅ローン審査に落ちた際のショックとストレス心理 – 精神的影響を軽減する相談窓口やサポート事例

住宅ローン審査に落ちた経験は多くの人にとって大きな精神的ダメージとなります。希望していた物件購入が断たれるだけでなく、家族やパートナーへの罪悪感、社会的なプレッシャーなど複合的なストレスを感じるケースが少なくありません。特に「住宅ローン審査が通らない驚きの理由」を知ったとき、冷静さを欠いてしまう人も多いです。

下記は、住宅ローン審査落ち後に感じやすい主な心理的負担です。

-

自信喪失や自己否定感

-

先行き不安や今後への焦燥感

-

家族への申し訳なさや家庭内の雰囲気悪化

-

金銭面の不安や再度の費用負担

このような心理的不安を乗り越えるために活用できる相談窓口やサポートサービスがいくつか存在します。

| サポート窓口 | サービス内容 | 特徴 |

|---|---|---|

| 金融機関の相談窓口 | 審査結果のフィードバック、今後の改善策提案 | 個別事情に応じた具体的なアドバイスがもらえる |

| FP(ファイナンシャルプランナー) | 返済計画や資金設計の見直し、再挑戦時の書類準備サポート | 客観的な視点から今後の方向性を整理できる |

| 不動産会社 | 審査通過しやすい物件の紹介、複数金融機関の紹介 | 多様な事例情報をもとに最適な銀行やローンプランの提案が期待できる |

失敗経験を一人で抱え込まず、専門家のアドバイスを受けることが、精神的な負担の軽減につながります。また、「住宅ローン審査 落ちた どうする」といった再検索ワードが示すように、多くの人が落ち込むだけでなく、次の行動を模索している現実があります。冷静に現状分析をし、サポートを上手に活用しましょう。

諦めないで挑戦を続けた人の成功体験 – 挫折から再申請を経て審査通過したリアルストーリー

住宅ローン審査に1度落ちたとしても、決して「住宅ローン通らない 諦めた」状態で終わる必要はありません。実際、再申請や計画の見直しによってローン審査を通過した方の体験談は多く存在します。その成功事例を示します。

-

仮審査で通っても本審査で落ちたケース

- 金融機関に詳細を確認し、勤続年数や借入金額を見直すことで次回審査で承認。

-

カードローン残高が原因で審査が通らなかった例

- 残高を完済し、クレジットカードの利用状況も改善し再チャレンジして無事通過。

-

書類不備で本審査に落ちたケース

- 不動産会社・金融機関と協力し、必要書類を再度徹底的に準備・提出。

- 正しく書類を揃えたことでスムーズに承認。

再申請時に意識したいポイント

- 金融機関ごとの審査基準を比較・検討する

- 信用情報を開示して過去の問題点を把握する

- 返済負担率や借入希望額、頭金の額を見直す

- FPなど専門家に事前相談し対応策を練る

諦めずに情報収集や改善策を講じたことで、希望の物件購入に再び近づいた方も多数存在します。住宅ローン審査が厳しいランキング上位の銀行でなくても、条件に合った金融機関を探せばチャンスが広がります。「住宅ローン どうしても 通したい」と感じているなら、いくつかのルートで再度挑戦することが重要です。

住宅ローン審査の再申請成功率を上げるための実践的戦略

複数金融機関への申し込み戦略と比較ポイント – 銀行ごとの審査基準の違いを活用する方法

住宅ローンの審査では各銀行・金融機関によって審査基準や重視するポイントが異なります。再申請時には複数の金融機関に申し込み、それぞれの特徴を比較することが重要です。例えば、信用金庫は地域密着型で審査が柔軟になるケースがあります。一方、大手銀行は勤続年数や年収の審査が厳しい傾向です。仮審査通ったが本審査落ちた経験がある場合、異なる審査基準を持つ銀行を選ぶことで通過率が向上します。

以下に、主要な銀行別の審査難易度や特徴をまとめました。

| 金融機関名 | 審査難易度 | 主なポイント |

|---|---|---|

| 大手銀行 | 高め | 年収・勤務先・信用情報を重視 |

| 地方銀行 | 中 | 地域住民への融資意欲が強い |

| 信用金庫 | 低め | 独自の基準、家族関係を重視 |

| ネット銀行 | やや高め | 申込書類の正確さと勤続年数を重視 |

金融機関を複数同時に比較し最適な選択肢を見極めることが再審査成功の鍵です。

家族名義やペアローンの活用で審査通過を目指す – 親子リレーローン・連帯保証人の賢い利用例

住宅ローン審査に通りにくい状況の場合、家族名義での申請やペアローンの活用が有効です。収入を合算できることで返済能力が高く評価され、希望借入額に届く可能性が広がります。親子リレーローンを利用すれば、親と子で年収を合算し、長期の借入も可能になります。また、配偶者を連帯保証人とすることで審査の信用力が増し、ローンの承認に繋がることも少なくありません。

家族名義やペアローン利用時のポイントを以下にまとめます。

-

収入合算で返済負担率が下がる

-

親子リレーローンは世代を超えた借入が可能

-

連帯保証人がいることで金融機関の信頼度アップ

-

ペアローンは各自が借入者となり、万が一の支払いも分散

複数人の協力体制で審査難易度の高い金融機関にも対応できます。

提出書類の充実化と健康診断証明の取得ポイント – 審査担当者に信頼される資料準備のコツ

ローン本審査で落ちた経験がある場合、書類の不備や情報の不足が原因となっていることが多いです。再申請の際は、正確で抜け漏れのない資料提出が重要です。提出書類は下記を必ず見直しましょう。

-

源泉徴収票や最新の所得証明書

-

勤務先の在籍証明書や勤務年数証明

-

健康診断結果による健康状態の証明

-

住宅物件の契約書や重要事項説明書

健康診断証明書の提出は、特に団体信用生命保険加入時や長期ローンの場合に好影響を与えます。金融機関担当者は情報が整理され正確であることを重視し、丁寧な書類準備により信頼性が格段に高まります。

主な必要書類のチェックリストを紹介します。

| 提出書類 | ポイント |

|---|---|

| 身分証明・収入証明 | 直近のもので不備がないか確認 |

| 健康診断証明 | 保険加入や長期融資で好影響 |

| 物件売買契約書・登記書類 | 物件や担保価値の裏付け |

十分な準備が住宅ローン本審査成功への第一歩となります。

住宅ローン審査に通るための基礎知識と数字で見る重要ポイント

住宅ローン審査で通るためには、いくつかの基準が明確に設定されています。近年は審査基準がより厳格化されており、金融機関ごとに多少の違いはあるものの、主なポイントを把握することで事前対策が可能です。審査に影響する年収や返済負担率、自己資金や借入総額の目安を事前にチェックし、正確な情報を揃えて申し込むことが重要です。

審査における返済負担率・借入上限額・年収基準の最新データ – 2025年最新基準に基づくシミュレーション例

住宅ローン審査では、毎月の返済負担が年収に対して適正な範囲に収まっているかが重要視されます。目安となる返済負担率や借入可能額、必要な年収の基準を整理しました。

| 項目 | 一般的な基準(2025年) | ポイント |

|---|---|---|

| 返済負担率 | 25〜35% | 年収400万円未満は25%前後、400万円以上は35%前後が目安 |

| 借入上限額 | 年収の6〜8倍 | 返済負担率により借入額上限は変動 |

| 年収基準 | 300万円以上が多い | 金融機関により異なる(高いほど有利) |

| 本審査通過率 | 80〜90% | 仮審査通過後でも本審査で落ちるケースがある |

例えば、年収400万円の場合、返済負担率を30%と設定すると毎月返済額は約10万円まで、借入総額はおおよそ2,500〜3,000万円が目安となります。金融機関や商品によって細部の基準は違うため、事前に詳細を確認することが大切です。

頭金の重要性と適正な自己資金割合 – 頭金不足と審査結果の相関関係

頭金は審査において大きな評価ポイントとなります。自己資金が多いほど借入額が抑えられ、金融機関からの信頼も高まります。

| 自己資金割合 | 審査への影響 | 理想的な頭金目安 |

|---|---|---|

| 10%未満 | 通過率が下がる | 諸費用分以上は必須(物件価格の5〜10%) |

| 10〜20% | 通過率が高まりやすい | 物件価格の2割が目安(安定感あり) |

| 20%以上 | 特に評価が高い | ローン負担減・金利優遇の対象になることも |

頭金ゼロや少額でもローンを組める商品は存在しますが、審査の難易度が上昇し、金利条件も厳しくなる傾向です。自己資金を十分に用意できない場合、別のローンや家族からの支援など多角的に準備を進めると安心です。

正確な年収申告と副業・臨時収入の扱い方 – 安定収入と見なされる具体的な判断基準

住宅ローン審査で最重要視されるのが安定した収入の有無です。申告する年収は虚偽なく正しく申請し、副業や臨時収入がある場合もルールに則った証明が必要になります。

-

正確な年収申告のポイント

- 源泉徴収票・給与明細・納税証明書など証明書類を提出

- ボーナス・手当は安定した支給実績がないと加算されない場合が多い

- 転職直後や雇用形態に変化があった場合は、詳細な説明や追加資料を求められやすい

-

副業・臨時収入が考慮されるケース

- 継続年数が2年以上で申告・納税の記録が明確

- 一時的な収入や証拠書類がない収入は審査対象外となることが多い

- 自営業やフリーランスは過去の申告状況による評価が大きい

安定した給与収入をメインとし、その他の収入については裏付けとなる書類を必ず準備しましょう。申請情報に不備や虚偽があると否決されるリスクが高くなりますので、事前チェックが欠かせません。

案件別!職業・勤務形態別の住宅ローン審査傾向と通過ポイント

正社員・契約社員・派遣社員・自営業者別の審査難易度比較 – それぞれの職業で審査通過率を上げる工夫と体験談

住宅ローンの審査では、職業や勤務形態が審査基準に大きく影響します。正社員は収入の安定性から全体的に審査に有利ですが、契約社員と派遣社員、自営業者は厳しく審査される傾向にあります。以下のテーブルで比較します。

| 職業 | 審査難易度 | よくある注意点 | 通過率向上のポイント |

|---|---|---|---|

| 正社員 | 低 | 勤続年数不足 | 3年以上在籍、年収と借入比率の適正化 |

| 契約社員 | 中 | 契約期間が短い/更新不安 | 直近の契約継続記録、年収証明の準備 |

| 派遣社員 | 高 | 雇用不安定、勤続短い | 起業年数長めの派遣、安定収入証明 |

| 自営業者 | 非常に高 | 収入変動が大きい、申告内容曖昧 | 直近3年分の確定申告書提出、納税証明書 |

審査通過のコツ

-

勤務年数や安定した給与明細の提出は必須です。

-

正社員以外は資金計画の説明や、連帯保証人の用意が有効なケースがあります。

-

自営業者は、決算内容や税金の滞納がないことの証明が求められることが多いです。

体験談では「派遣社員で一度落ちたが、勤続年数が2年を超え、毎年の収入証明を提出したことで通過した」というケースもあります。個々の状況にあった準備が不可欠です。

フリーターやパート勤務者の住宅ローン成功事例 – 雇用形態以外にアピールできるポイント

フリーターやパート勤務者は住宅ローン審査が難しいとされていますが、工夫次第で審査通過の実績があります。実際の成功事例では、収入合算や頭金の増額、負債がない状況をアピールし合格に至っています。

-

家族と収入を合算することで返済能力を証明できた事例多数

-

頭金を多く用意し、物件価格に対する借入額を減らすと印象が良くなる

-

クレジットカードの利用履歴を良好に保つことも重要

また、過去に住宅ローンの仮審査に落ちたが、パート収入と年金収入を合算し、保証会社付の住宅ローンプランに切り替えて可決された体験談もよく見られます。金融機関ごとに基準が異なるため、複数のローンを比較検討することがすすめられます。

連帯保証人なしでも通るローンの条件と利用法 – 信用金庫や地方銀行の特徴的審査基準

連帯保証人なしで住宅ローンを希望する場合、金融機関の選択と事前審査のポイントが変わります。大手銀行は厳しい傾向がありますが、信用金庫や地方銀行は特徴的な審査基準を持ち、柔軟な対応の場合があります。

| 金融機関種別 | 連帯保証人の必要性 | 主な条件 |

|---|---|---|

| メガバンク | 必要な場合多い | 返済比率・信用情報が厳格 |

| 地方銀行 | 柔軟な場合あり | 勤続・居住地域・地元の案件優遇 |

| 信用金庫 | 不要な場合多い | 地域密着型、属性よりも返済誠実さを重視 |

特徴的な審査ポイント

-

信用情報に問題がないこと(ローンやカード返済の延滞無し)

-

安定収入と返済比率の健全性

-

地元での勤務年数や住居年数が重視されるケースが多い

実体験として、信用金庫で「正社員就業3年」「頭金2割以上」「直近で金融事故なし」という条件で連帯保証人なしでも住宅ローンに通過できた例があります。地域に根ざした金融機関と相談することで、希望条件に合うローンに出会える可能性が高まります。

住宅ローンの審査で不安な点があれば、まずは複数の金融機関の仮審査を利用し、自身の状況に合う選択肢をじっくり探すことが重要です。返済計画や必要書類を早めに準備しておくことで、よりスムーズな審査通過に近づくことができます。

よくある質問を紛れ込ませた住宅ローン審査落ちのQ&A集

住宅ローン審査落ちの確率や割合はどのくらい?

住宅ローンの審査に落ちる人は、全体の1~3割程度とされています。審査難易度は金融機関や借入希望額によって異なり、特に本審査で落ちるケースも少なくありません。以下の主な要因が挙げられます。

-

信用情報に事故・延滞歴がある

-

年収や返済負担率が基準を満たしていない

-

勤続年数が短い

-

他のローンの借入残高が多い

安心感のある金融機関選びと、事前の書類チェックで落ちるリスクは低減できます。

債務整理が住宅ローン審査に与える具体的影響は?

債務整理(自己破産、個人再生、任意整理)は信用情報として記録が残り、住宅ローン審査では非常に不利になります。直近で債務整理をした場合は、基本的に審査通過は困難です。信用情報機関に事故情報が一定期間(おおよそ5~10年)登録されるため、その間はほとんどの金融機関で申込審査は否決されます。

テーブル:債務整理が影響する期間(参考値)

| 債務整理の種類 | 信用情報残存期間 | 審査への影響 |

|---|---|---|

| 自己破産 | 5~10年 | ほぼ通過不可 |

| 個人再生 | 5~10年 | 非常に厳しい |

| 任意整理 | 5~7年 | 難易度高め |

信用回復には時間と履歴のきれいさが重要です。

何社申込みしても問題ないか?申し込み履歴はどう影響する?

住宅ローンの複数申込み自体は制限されていませんが、申込み情報は信用情報機関に半年間記録されます。これが“申込みブラック”と呼ばれる状態となり、短期間に多数申込むと金融機関は「資金繰りに困っている」と判断し、審査で不利になります。

-

1~2社なら影響はほぼなし

-

3~4社以上同時申込みは控える

-

審査結果が出るまで待つことが最善

しっかりと申込先を比較検討し、無駄な申し込みは避けましょう。

仮審査通過後に本審査で落ちる確率と原因は?

仮審査を通過しても、本審査で落ちるケースは実際にあります。本審査で否決される確率は申込み全体の約1割前後。仮審査と本審査では確認項目や必要書類が異なり、特に以下の点が原因になることが多いです。

-

書類内容の不一致や不備

-

健康状態(団体信用生命保険の審査)

-

勤務先や年収の虚偽申告

-

借入状況の最新情報反映

本審査ではより厳格なチェックが入るため、正確な情報提出と事前確認が不可欠です。

住宅ローン審査が甘い銀行・通りやすい職業は存在するか?

一般的に「審査が甘い銀行」は存在しないものの、地方銀行や信用金庫、一部ネット銀行は相談に乗りやすい傾向があります。通りやすい職業としては、公務員、上場企業の正社員、医師など収入や雇用の安定性が重視されます。

表:審査で評価されやすいポイント

| 評価項目 | 高評価に繋がる属性例 |

|---|---|

| 勤続年数 | 3年以上 |

| 年収 | 400万円以上(借入額による) |

| 雇用形態 | 正社員・公務員 |

| 他の借入 | 残高が少ない |

| 返済負担率 | 25~35%以内 |

住宅ローンの審査は申込者の信頼性と返済能力が重視されます。職業や勤続年数、信用情報の健全さが高いほど通過しやすくなります。